营收增长21%!“叛军”Shopify公布2022年财报,摸着亚马逊过河?

2023.02.17

北京时间2月16日6:30,Shopify公布2022财年四季度和全年财报,北美三巨头跟商量好了一样,亚马逊月初,Shopify月中,沃尔玛月末,按市场份额依次交卷。

相比亚马逊净亏损27亿美元的“历史最差业绩”,Shopify的成绩单也不遑多让,2022财年以“净亏损34.6亿美金”致敬亚马逊。相似的是,二者都是营收上涨,利润减少;且都对2023年一季度前景所见略同、增长乐观。作为跨境电商平台和独立站的头部代表,二者是“帝国正规军”和“叛军军火商”的较量,它们2022年的财报表现和对2023年的市场预测,值得出海企业2023年观望参考。

Shopify 财报关键信息

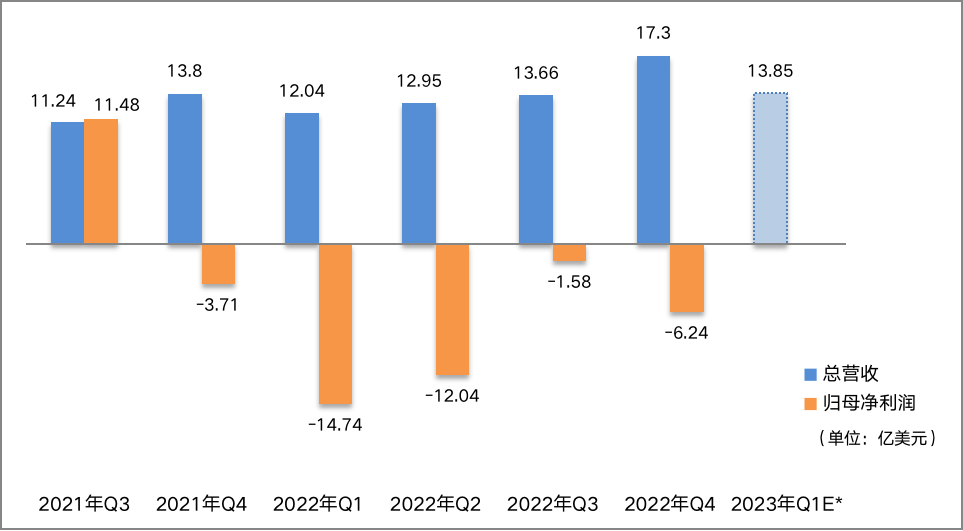

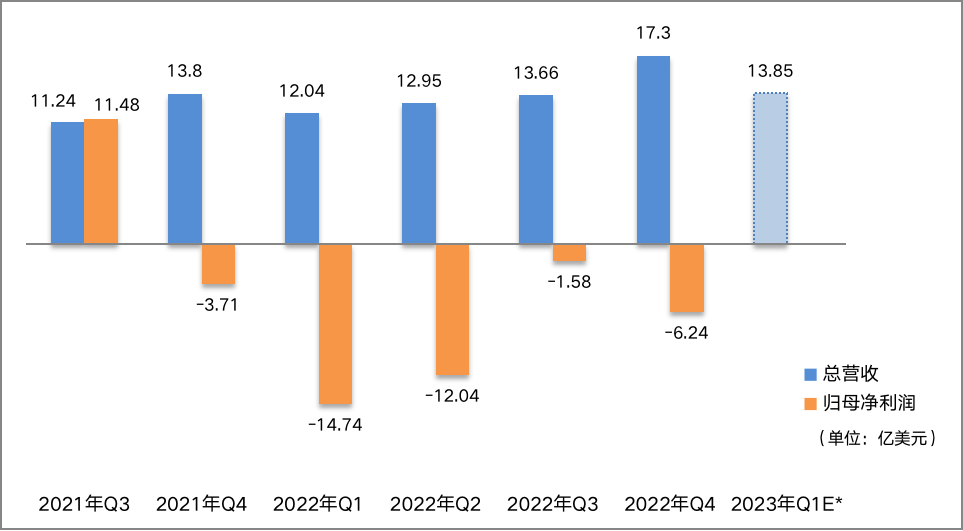

1、2022全年GMV(商品交易总额)达到1972亿美元的历史新高,同比增长12%,增速有所放缓;2、全年总营收56亿美元,同比增长21%;其中订阅解决方案收入15亿美元,增长11%;商户解决方案收入41亿美元,增长26%。3、全年净亏损34.6亿美金,去年的净利润为29亿美金,一正一负,冰火两重天。5、四季度营收17.3亿美元,超过分析师预期的16.5亿美元,同比增长25.4%;其中商家解决方案收入增长30%,订阅解决方案收入增长14%;6、四季度净亏损6.24亿美元,较3季度扩大,且连续第5个季度净亏损。

Shopify预测营收将增长15%以上,也就是13.85亿美金;预测毛利率将略高于2022年第四季度;预测美国电商市场的份额(目前10%)还能进一步渗透。笔者粗浅分析,2022财年Shopify毛利润是28亿美元,毛利率49.2%,低于2021年的53.8%,推测主要受低毛利的Shopify Payments 和 Deliverr 拖累。2022财年Shopify亏损的主要原因为:收入增幅小,利润率低,业务支出居高不下。尤其是研发投入达15亿美金,同比2021年增长76%;常规行政支出7亿美金,增长89%。撇开支出影响,其商户增长、营收能力和市场地位依旧可观,这大概也是市场继续看好Shopify的原因。

数字背后的秘密:用魔法打败魔法

2020财年,Shopify的GMV达到1196亿美元,同比增长96%;2021年二季度净利润同比增长2342%,一时风头无两,堪称奇迹;2021年四季度起,形势急转直下:Shopify净利润首次跌为负值;2022年一季度净亏损继续扩大到15亿美元,全年营收增速创近“7年最差记录”。在2022年“18岁”的成人礼上,Shopify告别高增长时代,不再长个,开始长胖。究其原因,有行业整体的逆风,也有竞争对手们的穷追猛打:前有占据北美电商41%份额的亚马逊,从2022年开始向品牌客户转移注意力,后有TikTok等后辈崛起,强大的流量诱惑着品牌商,而这些都在挖Shopify的墙角。更雪上加霜的是,2021年苹果IOS 14.5修改政策后,不再默许APP跟踪用户数据,独立站广告投放“断了一条大腿”,Meta系转化率暴跌。内外交迫之下,Shopify选择了重仓“支付”和“物流”,深挖沟,高筑墙,结硬寨,加宽护城河,从轻骑兵冲锋,转入马其顿方阵。2022年5月,Shopify宣布以21亿美元收购物流公司 Deliverr,主抓最后一公里的快速交付,美国本土“两日达”成为可能,剑锋所指,正是FBA。除了物流,围绕SaaS电商建站,Shopify像章鱼一样延伸出了丰富的周边服务。在它的APP Store里,截止2月15日,一共有974家供应商发布了1万多款应用程序,为商家提供诸如支付、物流、营销、金融、社交、评论、定位、财税等增值服务。依靠这上万款的应用矩阵,Shopify建立了一支强大的“航母战斗群”,但另一方面,物流和金融等需要长期烧钱的重资产,可能正在长期拖累Shopify的业绩增长。因为SaaS商业模式原本的优势,就在于服务和工具的“轻资产”,而眼下一个明显趋势是:面临对手的侵略,Shopify最终选择了牺牲灵活、穿上重甲来对战,落地部分重资产,加高竞争壁垒,向对手学习,用魔法打败魔法。亚马逊摸着石头过河,Shopify摸着亚马逊过河。等砌好帝国城墙的最后一块砖,或许Shopify会发现,自己已经越来越像亚马逊了。2023涨涨涨价:Shopify的“增长飞轮”

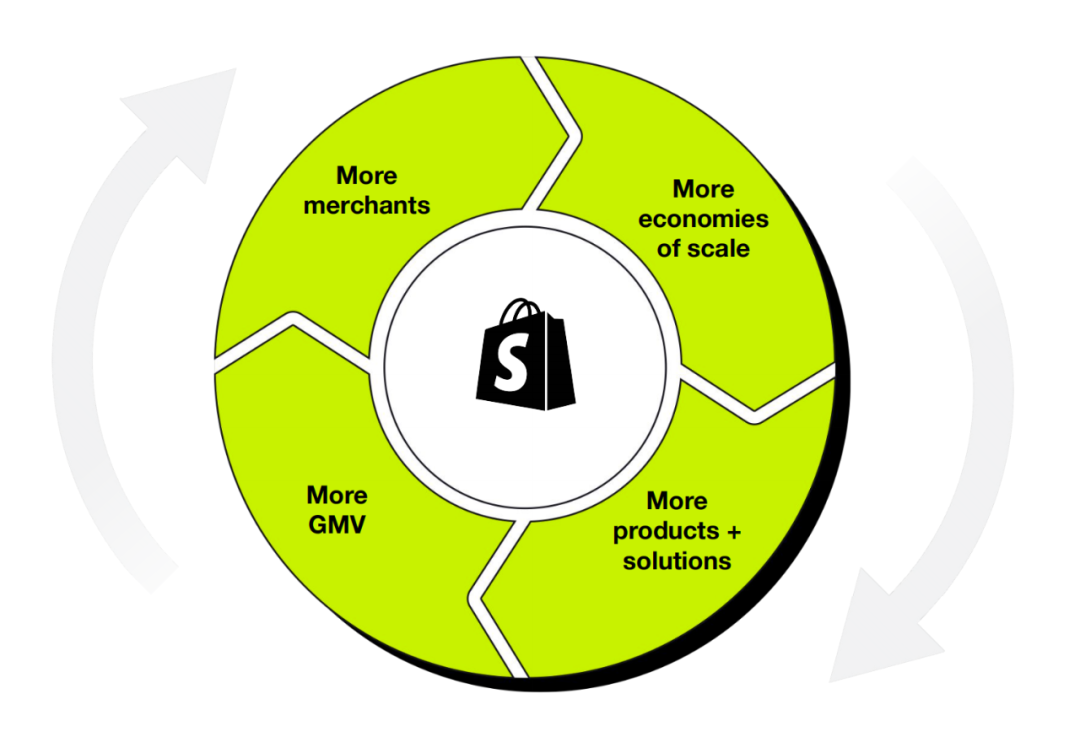

和亚马逊一样,Shopify也有自己的“增长飞轮”。二者的区别在于,亚马逊的飞轮是“以低价吸引买家”为起点,而Shopify则“以解决方案吸引商家”为中心。飞轮运行逻辑的核心是“More”:更多的应用程序和解决方案,促成更大的商品交易额,吸引更多的商家入驻,带动更大的规模经济效应,有了钱再继续开发更多服务应用和解决方案……毕竟两位创始人都是程序员出身,更深信“代码才是第一生产力”,这也是Shopify执着于重金投入研发、沉迷应用程序开发的基因之一。可能是觉得“飞轮”转速还不够快,2023年初,Shopify破天荒宣布订阅服务“全面提价”:Basic计划从29美元涨价至39美元/月;Shopify计划从79美元涨到105美元/月;Advanced计划从299美元涨到399美元/月。三档套餐的涨幅都达到33%,2023年4月23日对老用户正式生效。12年了,这还是Shopify第一次涨价,不难嗅出其继续搞钱投入应用研发的决心。Shopify的财报披露也佐证了这一点,从2021年三季度到2022年三季度,研发费用(调整后)占收入的比例逐季度上升:14%、14%、18%、19%、22%。如此大手笔投入,Shopify的“增长飞轮”增长表现如何?-解决方案收入:2017年至2022年,Shopify商家解决方案+订阅解决方案年收入从7亿增至56亿美金,2021年增长57%,2022年增长21%;-商家GMV:2017年至2022年,GMV从263亿增至1972亿美金,2021年增长47%,2022年增长12%。一定程度上,Shopify和商家是相互成就的关系;-买家规模:2015年至2021年,买家数量从0.57亿增至5.97亿,复合年增长率高达40%;-商家收益:抽样显示,2015年入驻的商家收入增长了3.4倍,2017年入驻者1.9倍,2019年1.5倍,复利效应明显,长期留存率高。-MRR收入:2022年四季度的月经常性收入(Monthly Recurring Revenue)为1.095亿美元,同比增长7%。这个指标是指,哪怕未来一个客户都不增加,每月还有1亿的稳定收入,跟房租一样。古希腊物理学家阿基米德说:给我一个支点,我就能撬起整个地球。对Shopify来说,撬动地球的支点,大概就是加注“增长飞轮”,把帝国的反叛军武装到牙齿。作为与平台基因完全不同的电商模式,独立站已被许多出海企业视为“第二增长曲线”,无论是Shopify还是自建站,在流量的“枯水”之年,私域流量会更有长期价值。低代码技术平民化后,建站门槛基本消失,关键难点集中在引流、转化和服务。商流最终靠物流来履约,不少买家在最后付款阶段离开,大部分是对物流时效和退换便利的纠结。第三方海外仓的本土服务,天然是独立站们“独得了、立得住、站得稳”的关门一环,为山九仞,关键一篑。

(Tips:本文仅作为资料搜集和观点分享,文章为作者独立观点,不代表谷仓立场,亦不构成任何商业建议) 返回列表