零售巨头眼中的消费者,发生了哪些变化?

2022.06.07

沃尔玛、Target、Home Depot 、Lowe’s 等多家零售商陆续公布了 2022 年一季度业绩表现情况。消费者将在何处花钱?抵御高通胀的能力如何?零售商给出了不同的视角,跨境电商卖家或能从中感知到风向的变化,及时调整策略。

一、未来预期观点不一 ,关键得看赛道和目标人群

零售商对未来的预期观点不一,很大程度上是因为大家正处于经济波动阶段,美国财政刺激结束后,零售商必须适应新常态,包括高位的通货膨胀、俄乌战争以及仍未完全恢复的全球供应链。

沃尔玛:买什么取决于预算

沃尔玛首席财务官 Brett Biggs 表示,一些人选择购买更便宜的品牌或更小规格的商品,包括商店自营品牌午餐肉或半加仑牛奶。而另一方面,部分客户转向购买新的庭院家具或迫不及待地解锁最新款游戏机。消费者的购买行为,取决于他们的家庭收入以及对未来的看法。这家美国最大的零售商表示,购物者的行为表明他们对预算很在意,当看到汽油和杂货价格上涨时,更多人选择减少购买新衣服和其他商品。

Target:消费者以不同的方式花钱

Target 看到了消费的弹性,“他们(消费者)正在从购买电视机转向购买行李。”首席执行官 Brian Cornell 表示:“他们仍在购物,但开始以不同的方式花钱。”并指出这一变化体现在一季度的消费中。庆祝复活节和母亲节的装饰品及礼物热度不减,人们举办并参加规模更大的儿童生日派对,带动玩具销量猛增。消费者开始预订航班,投入到新的旅行计划中,自行车和小型厨房用具等物品的销售量减少。

Target 商店流量和网站流量同比增长近 4% ,销售数字的增长也有来自通货膨胀的干扰,从运输到商品,成本都在上扬。上个季度 Target 的降价幅度也更高。

Home Depo:房主消费升级而非降级

这家家居建材用品零售商告诉投资者,其尚未发现消费者行为有任何差异。Home Depot 的客单价在一季度攀升了 11.4% ,主要受通货膨胀推动。公司高管认为,他们的客户属于消费升级而非降级消费。商品销售副总裁 Jeff Kinnaird 指出, 消费者从购买汽油割草机转向更昂贵的充电式割草机。

绝大多数的 Home Depot 客户是房主,他们的房屋净值在过去两年中飙升。首席财务官 Richard McPhail 在电话会议上表示,超过 90% 的 DIY 客户拥有自己的房产,大约 93% 的抵押贷款客户拥有固定利率。随着利率和房价上涨,考虑搬家的消费者转而选择留在现有房屋中并改造他们的房子。

Lowe’s :能源价格影响消费者决策

Lowe’s 首席执行官 Marvin Ellison 指出,房价上涨和持续的住房短缺是公司业务的主要经济驱动力。“家居装修是一个独特的零售领域。”购买 DIY 产品的消费者约占 Lowe’s 销售额的四分之三,这一比例高于其竞争对手 Home Depo 。截止目前,该公司还没有看到来自这些消费者的任何实质性的交易下降。能源价格上涨也影响了消费者决策,Ellison 表示,客户转向购买电池供电的园林绿化工具、割草机和更节能的洗衣机。

梅西百货:高级时装的需求回升

得益于婚礼季和其他社交活动对高利润服装的强劲需求,梅西百货公司(Macy’s)于 5 月 19 日上调了年度利润预期,该公司指出,消费者正以比预期更快的速度从线上转向店内购物,因为他们放弃了休闲和运动服装,转而购买更昂贵的连衣裙、正装和鞋子。

首席执行官 Jeff Gennette 表示:“需求的转变带动了商店客流量的增加,消费者更有可能购买基于场合的服装。”该公司还一直在囤积晚礼服,预计公司将从美国最大婚礼季和社交活动中受益,市场研究公司 The Wedding Report 估计,2022 年将有 250 万场婚礼,是自 1984 年以来的最高水平。不过,梅西百货也表示,休闲服装的需求正在放缓,预计第二季度会出现更多降价,以消耗更多休闲服装的过剩库存。

截止目前,高端时装受通货膨胀较小,包括梅西百货、诺德斯特龙 (Nordstrom)和拉尔夫劳伦在内的公司均看好富裕的消费者的购买力。“从我们观察到的结果来看,高端消费者对通胀的抵抗力更强,而普通消费者则更加挣扎。”Jane Hali & Associates 零售分析师 Jessica Ramirez 表示。

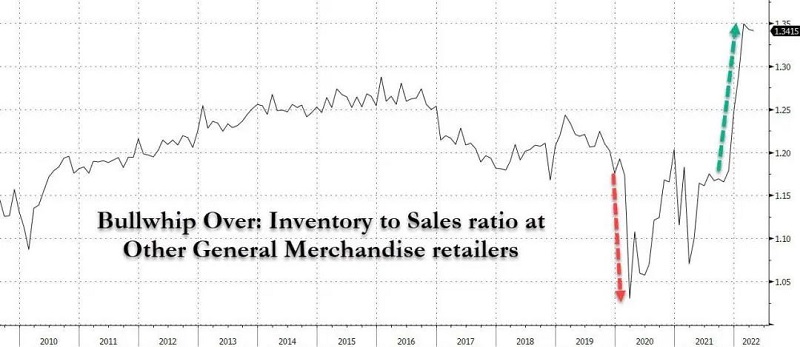

二、部分商品的库销比暴涨,线下零售商或降价去库存

一季度零售商的库存都有不同程度的上涨。沃尔玛与 Target 一季度库存分别增长了32% 和 43% 。截至 4 月 30 日,Kohl's 库存同比增长 40% ,因该公司在供应链中的交付周期较长,约 8% 是到货较晚的圣诞商品。低价零售商 Burlington 和美国平价连锁大卖场 Ross 也表示,库存在 2 月底和 3 月初开始飙升。

两种转变正在交替进行,对零售商的库存计划产生了影响。一方面,沃尔玛和 Target 认为,消费者仍然在购物,但越来越谨慎,由非必需品转向必需品。沃尔玛和 Target 都暗示将有一个更具促销性的销售环境,这可能会导致利润率下降。此外,有多家零售商指出,上个季度家居类的销售额有所下降。另一方面,消费正重返办公室、参加音乐会和购买旅行所需的物品,如更考究的服装、化妆品和行李。

Kohl's首席执行官 MichelleGass 在公司电话财报会议上表示,消费者行为存在分歧,一些客户的交易目标是 Calvin Klein和 Levi's 等高端品牌,而其他客户的交易对象则是自营品牌。百货公司和服装销售商等库存周转较慢的零售商可能会发现,当前的情况尤其难以驾驭。平均来看,梅西百货和 Kohl's 在上一财年的库存周转率分别为 3.88 次和 4.34 次,而沃尔玛、Target 和低价零售商 TJX 每年的库存周转率都超过 6 次。

华尔街见闻报道指出,3-4月美国非季节性调整后的零售额增长 0.4% ,这是一个比通货膨胀率更快的增长,表明有更多库存商品在增加。Target Stores 董事长兼首席执行官 Brian Cornell 在财报电话会议上表示:“我们看到运输成本远高于预期,我们的销售组合也发生了比预期更为剧烈的变化,这导致了库存过剩,其中大部分是大型商品,给本已紧张的供应链带来了额外压力。”

其他百货零售商库销比变化情况

担心供应链中断的零售商比以往更早地提前备货,密歇根州立大学 Eli Broad 商学院物流系教授 Jason Miller 表示,“截至去年 11 月,库销比仍处于疫情之前的水平。”但是从那时开始,库销比开始暴涨。他预计零售商还会推出打折计划,以求快速消耗库存。

三、重回起跑线,跨境电商卖家如何赢战2022

2005 年之后,美国劳动力参与率和人口就一直在下降,人口主要靠移民拉动,疫情后很多人转向薪资和待遇更好的工作,市场就业岗位供过于求。美国最新 CPI 数据显示,通胀仍在创纪录持续走高,但部分人群的工资上涨足以覆盖物价上涨,对零售行业起到有利的支撑作用。

大型零售商现在需要慢慢消化长协价运输时的库存,而相对灵活的跨境电商卖家在海运成本方面与线下巨头的差距正在逐渐缩小,对市场需求变化反应速度也更快, 2022 年旺季降至,我们该如何做好准备?

1、适时调整侧重品类

零售巨头们的消息均透露出一致的方向,那就是消费的韧性仍在,不会停滞,但也受外部环境的变化影响,不同收入人群购物有所侧重,比如由于能源价格上涨,原本还在犹豫是否要升级庭院工具的消费者,会更倾向于购买更节能环保的新型工具,社交和旅行所需要的服饰和商品依然有需求。根据市场环境的变化,卖家可以适时调整产品结构,在垂直赛道中挖掘更精准,更深层次的需求,抓住消费者痛点,对抗需求的波动。

2、多渠道发力加速周转

在 iOS 新政和多种因素叠加影响下,单一平台的周转率有所下滑,部分类目线下零售商同样面临库存压力,不排除未来降价促销的可能性。多渠道策略有助于卖家降低单一平台的经营波动风险,库内周转加快实现销量提升的同时,也能增加对上游的议价空间,实现成本控制。卖家需要关注自身主营类目的市场库存和销售增长情况,提前做好部署。

3、发挥自身灵活优势

大型零售商采购周期长,灵活性不够,为跨境电商行业腾出大量可发挥空间。海运方面,2022年运价与已与长协价持平,甚至低于长协价,在海运成本上大家都回到了同一条起跑线上(详见:长协价差优势不再,跨境卖家赢战2022旺季的成本优势已经来临)。空运方面,B2C模式出口能享有部分国家的免税政策,尤其是 2 公斤以下的货物,中国直发轻小件优势明显。在采购生产和物流运输等板块,卖家可以发挥自身灵活高效的优势,通过调整策略有效应对外部风险。

不论是做品牌出海,还是做下沉电商,未来跨境电商卖家将呈现多元化结构,物流生态也会随之而升级。作为跨境物流服务商,过去我们抓的是需求侧,以满足客户需求为核心,未来我们需要主动从供给侧发力,将多个环节的服务“解耦”,形成多种“高效率+高效益”的组合产品,为卖家提供更多的物流服务选择。

零售行业有很强的韧性,相信在大家的携手努力下,我们能共同穿越周期、稳中向好。